资本不相信燃油车了

文 | 价值星球,作者 | 悦芹,编辑 | 唐飞

疫情后首年,汽车行业迎来巨大挑战。

上游,电池原材料磷酸铁锂产能过剩,智能座驾、电池、自动驾驶等新技术亟待突破;中游,价格战内卷,销量跟不上产量,行业洗牌或将在未来几年持续上演;下游,车桩比虽快速下降,但利用率不足 10%,大开大合地新基建扩张也被迫回归冷静。

融资市场上亦能窥伺一二。经历过去几年的 " 野蛮增长 " 后,2023 年汽车行业并购交易总金额下跌 31% 至 2479 亿人民币,并购交易数量锐减 18%。

具体来看,仍旧是热门细分赛道得到资本的青睐和关注:3 家过百亿交易来自赛道领跑者、电池 / 自动驾驶领域交易数占上游并购案例近 50%、电动化汽车交易数及金额双双领跑整车市场……

不过,如何将优势转化为胜势,是 2024 年横亘在新能源汽车产业链所有企业面前的一道难题。

百花齐放,竞相构筑竞争壁垒

根据普华永道《2023 年中国汽车行业并购活动回顾及未来展望》,2023 年汽车零部件前 10 大交易中,来自电动及智能驾驶相关领域的企业超过 8 笔,云晖科技、科达利、赣锋锂电等赛道龙头均获得了超过 20 亿人民币的融资。

从资金流向来看,电动化、智能化仍是新能源汽车的主旋律。

目前,新能源汽车主要采用的电池主要分两种:三元锂电池和磷酸铁锂电池,前者主要用于长续航的中高端车型;后者则因密度较小常见于中低端车型市场。

上文提到,磷酸铁锂产能过剩,前两年的快速扩张埋下了价格隐患——其价格从 2023 年年初的 60 万 / 吨跌至年底的 10 万 / 吨。

不过,产能过剩并不能阻碍电池技术的研发突破——钠离子电池、固态电池正成为电池企业和车企角逐的下一代电池技术。去年底,包括宁德时代在内的多家电池厂商均发布了钠离子电池、极星和 StoreDot 共同研发半固体电池,吉利集团和卫蓝新能源亦成立专职团队研发固态电池。

电池之于新能源汽车的重要性不言而喻。雷军在发布小米汽车时亦谈到,在新能源电池能耗方面,小米可能需要 3-5 年才能追上特斯拉;蔚来 CEO 李斌在直播里实测新车实际里程,赚足行业及用户的关注度……

与电池技术不同,自动驾驶热度正逐渐褪去—— L4 级别的高阶自动驾驶商业化难以落地,叠加外部融资环境变化,行业正迈入一个冷静期与退潮期。

近年来,不少头部自动驾驶公司相继进行战略收缩,从 L4 降维至 L2 或 L3,试图挖掘泊车、码头等特定场景下自动驾驶的营收。

不过,L4、L5 自动驾驶真的遥不可及吗?

4 月初,马斯克宣布特斯拉将于 8 月发布 Robo Taxi(自动驾驶出租车)。一石激起千层浪,行业困于自动驾驶商业化时,马斯克再次吸引了投资人的目光。

被国内网友称为 " 木头姐 " 的 Cathie Wood 认为,特斯拉股价将会在 2027 年达到 2000 美元。对比特斯拉目前的股价,意味着特斯拉要在未来 3 年翻个 10 多倍才能达到这个预期。

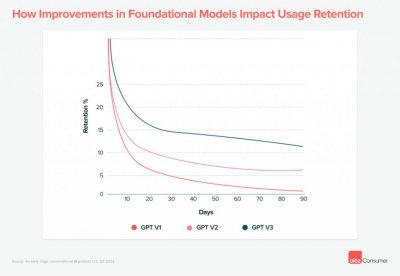

目前,特斯拉搭载的 FSD(自动驾驶软件)版本已经达到 V12.3.3。从海外用户试驾来看,相比于之前的自动驾驶,得益于无需经过 AI 识别后经程序决策执行,特斯拉看起来更像是 " 人 " 在驾驶了。

从技术上看,目前仍没有任何一个车企的自动驾驶能接近特斯拉的水平。

加速整合,活下来才有希望

整车赛道上,不少企业面临业务转型,行业竞争加剧等挑战,交易金额和平均交易额均有所下降。

不过,新能源汽车的投资热度仍在延续。

具体到应用场景,新能源乘用车及商用车比例快速上涨,商用车交易金额较 2022 年增长近 4 倍;智能商用车市场交易金额较上一年翻倍。

去年,在新能源购置补贴终止的背景下,包括比亚迪、大众等十多家车企纷纷宣布对新能源汽车涨价。然而,作为实现盈利的外来势力,特斯拉宣布对旗下 Model 3 和 Model Y 两款车型降价,再次点燃国内新能源汽车的价格战。今年以来,比亚迪、五菱、长安、哪吒等多家车企纷纷选择调价跟进。

另一边,中国本土 " 二代 " 车企(如广汽埃安、东风岚图、上汽智己等)亦持续发力,销量获得大幅提升;而以华为、小米、魅族为代表的手机厂商也跨界加入造车行列,加剧了汽车市场的 " 竞争程度 "。

值得注意的是,虽然各家都加入价格战中,但除了特斯拉、比亚迪和理想成为三家盈利车企外,其余基本处于 " 卖一台亏一台 " 的尴尬窘境。

无法营收,就只能通过 " 化缘 ",只要公司还能顺利融到资,企业就还能保持现金流存续经营。从 2023 年来看,跨境并购交易为整车制造市场提供了巨大的空间,奇瑞、蔚来、零跑等车企均获得了来自海外的融资,为企业 " 活下来 " 提供可能性。

随着未来几年价格战进一步延续,一些基本面较弱的车企大概率会因为竞争压力过大而开始出现经营上的问题,市场或将进一步向头部集中。

合作共赢,解决投产矛盾

充电桩、换电站作为下游市场最受关注的一个赛道,随着新能源汽车市场规模及保有量的上升,新能源基建也是备受投资人关注的宠儿。

截至 2022 年 12 月,全国新能源汽车充电桩保有量达到 520.90 万台,较 2018 年末保有量 77.68 万台的基础上增长 6.7 倍。

不过,过去几年的基建扩张,也埋下了不少问题。

数据显示,截至 2022 年底,中国的车桩比(新能源汽车与充电桩)为 2.5:1,欧洲为 15:1,美国为 17:1,预计在 2025 年达到 2:1,2030 年实现 1:1。

不可否认,充电桩的扩张确实加速了中国新能源产业的发展,也是中国新能源汽车商业化在全世界取得领先的一大因素。不过,现阶段国内充电桩的有效使用率不足 10%,投产严重失衡,不少企业也需要通过融资造血而存活。

除了主营充换电业务的企业,如蔚来、吉利等车企亦在建设旗下的充电桩。需要承认,出发点是好的。但是,充电桩客观上受到成本投入大,回本周期长等制约,在价格战和营收亏损的背景下,充电桩布局变得微妙起来。

对此,行业也在发生转变——越来越多车企开始合作充换电,共建共用,提升充电桩的使用率,加速充电网络的生态布局。

去年 7 月,通用、宝马、本田、现代、起亚、奔驰和 Stellantis 等七家车企表示,计划投资至少 10 亿美元成立一家用于建设电动汽车充电网络的公司,预期到 2030 年安装至少 3 万个快充桩。

对于任何一家企业而言,充电桩都难以做到一家独大,合作共赢,或许才是新的出路。

扬长避短,出海寻觅新增量

前不久,美国财长耶伦(Janet L. Yellen)访华时多次表达中国新能源产能过剩的问题,被业内广泛议论。

乍看之下,原料产能过剩,汽车供大于求,价格战久战难息,这一言论似乎并无毛病。但是,我们也可以换个思路,从另一个角度来看产能问题。

2023 年,全球新能源汽车销量突破 1500 万辆,中国新能源汽车销量达 930 万辆,占比达 60%。出口方面,中国成为全球第一大汽车出口国,全球出口汽车数量超过 500 万辆,新能源汽车出口量将达到 120 万辆,同比增长 83.5%。

若放眼全球,中国新能源产能不仅没有过剩,反而是全球推进新能源发展的一大助力。

对于深陷价格战的车企而言,既然国内 " 卷 ",不如去海外寻找新增量。

从布局来看,欧洲和东南亚是目前新能源汽车主要瞄准的两大市场。泰国正成为中国车企在东南亚主攻的阵地,如比亚迪、哪吒、长城、上汽等车企都已官宣在泰国建生产电动汽车的厂房;蔚来、小鹏则是将目光瞄准欧洲,在欧洲多个国家均设有销售门店。

站在当下的时间节点,新能源出海仍是相当广阔的蓝海,但时间窗口也将会变得更加紧张——新能源理念正在全球盛行,各地区的贸易保护主义恐会抬头。

以欧盟为例,去年 9 月,欧盟委员会主席冯德莱恩(Ursula von der Leyen)曾提出希望对进口中国的电动汽车发起反补贴调查,核心原因是中国电动车在欧洲市场 " 泛滥 ",会对欧洲电动车行业构成威胁。若此举真的落地,中国新能源车企面临的税率可能高达 10% 或以上,增加出海的成本。

数据显示,今年前两个月,中国对欧盟 27 个成员国的电动汽车出货量略高于 75600 辆,同比下降 19.6%。

双重压力下,引发了业内对于中国市场 " 电动车孤岛 " 的担忧。事实上,随着全球气候变暖、新一轮科技革命和产业变革加速,但电动化、智能化和低碳化已成为当前汽车产业发展新趋势,新能源汽车是世界各国推动经济社会绿色低碳转型发展的必然选择。

在并购向头部聚拢,境外 IPO 放缓的背景下,中国新能源汽车行业迫切需要自身的造血能力。找到技术壁垒、扭亏为盈以及市场增量的平衡点,否则,企业等来的,只会是破产和被收购。

换个思路,洗牌重组也是另一种形式的出清。